«H επιστροφή της Ελλάδας στις αγορές ή η ανάκτηση της εμπιστοσύνης» θα μπορούσε να είναι ο τίτλος για την πορεία των εξαγορών και των συγχωνεύσεων επιχειρήσεων στη χώρα μας το 2019. Με τη δήλωση αυτή, ο Κυριάκος Ανδρέου, εταίρος και επικεφαλής αναλυτής της PwC Ελλάδος, παρουσίασε χθες την πορεία των αγοραπωλησιών περιουσιακών στοιχείων στη χώρα μας, κατά τη διάρκεια της περασμένης χρονιάς. Ο ίδιος σημείωσε ότι αν η πορεία αυτή συνεχιστεί και τα επόμενα δύο έως τρία χρόνια, πλέον οι αποδόσεις στις επενδύσεις δεν θα διαφοροποιούνται από εκείνες που προσφέρουν οι ώριμες αγορές. «Η Ελλάδα», είπε χαρακτηριστικά ο κ. Ανδρέου, «δημιουργεί σταδιακά το δικό της αφήγημα με αποτέλεσμα την αποκατάσταση της εμπιστοσύνης των αγορών. Αυτό», πρόσθεσε, «αποτυπώνεται στις αποδόσεις του ελληνικού 10ετούς ομολόγου, οι οποίες έπεσαν στα χαμηλότερα επίπεδα από το 2006».

Το υψηλόβαθμο στέλεχος της PwC σημείωσε ότι το «κενό εμπιστοσύνης», όπως χαρακτήρισε την απόσταση της απόδοσης του ελληνικού 10ετούς ομολόγου από τον μέσο όρο ευρωπαϊκών χωρών στο τέλος του 2019, βρισκόταν στις 0,84 ποσοστιαίες μονάδες (π.μ.) από τις 2,68 π.μ. που ήταν το 2018. «Αυτή η μείωση του κόστους κεφαλαίου ενθαρρύνει την επενδυτική δραστηριότητα», παραδέχεται το στέλεχος της PwC Ελλάδος.

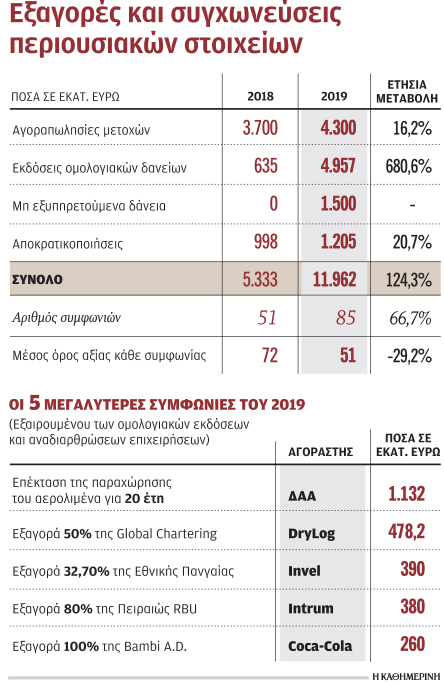

Ετσι το 2019 είχαμε ρεκόρ συμφωνιών εξαγορών και συγχωνεύσεων στην ελληνική αγορά. Για πρώτη φορά στη διάρκεια της τελευταίας δεκαετίας, οι συμφωνίες ξεπέρασαν τα 10 δισ. ευρώ. Προς την κατεύθυνση αυτή συνέβαλαν καθοριστικά οι εκδόσεις ομολογιακών δανείων που υλοποιήθηκαν μαζικά κυρίως στο β΄ εξάμηνο του 2019 και οι οποίες για το σύνολο του έτους ξεπέρασαν τα 5 δισ. ευρώ. Ειδικότερα, σύμφωνα με τα στοιχεία της PwC, πέρυσι σημειώθηκαν 12 εκδόσεις ομολογιακών δανείων από ελληνικές επιχειρήσεις, εκ των οποίων οι εννέα εκδόσεις ύψους 3,5 δισ. ευρώ υλοποιήθηκαν στο β΄ εξάμηνο του έτους. Αντίθετα, στο α΄ εξάμηνο του 2019 υλοποιήθηκαν τρεις εκδόσεις, ύψους 1,5 δισ. ευρώ, εκ των οποίων το 1,3 δισ. αφορούσε ομολογιακές εκδόσεις της Coca-Cola.

Σε επίπεδο αγοραπωλησιών συμμετοχών επιχειρήσεων το 2019, αυτές δεν διαφοροποιούνται ουσιαστικά σε ποσότητα εν σχέσει με το 2018. Από 3,7 δισ. ευρώ που ήταν στη διάρκεια του 2018, πέρυσι ανήλθαν σε 4,3 δισ. ευρώ. Ωστόσο υπάρχει μια σημαντική ποιοτική διαφορά, καθώς για πρώτη φορά οι «επενδύσεις» ξεπέρασαν ουσιαστικά τις «αναγκαστικές αποεπενδύσεις».

Οι επενδύσεις πέρυσι ανήλθαν σε 2,9 δισ. ευρώ έναντι 1,9 δισ. ευρώ το 2018. Τη χρονιά εκείνη είχαμε 1,8 δισ. ευρώ υποχρεωτικές αποεπενδύσεις, εκ των οποίων 1 δισ. ευρώ αποκρατικοποιήσεις και 0,8 δισ. ευρώ αποεπενδύσεις τραπεζών, ενώ φέτος τα ποσά αυτά διαμορφώθηκαν σε 1,2 δισ. ευρώ και 0,2 δισ. ευρώ αντίστοιχα. Σύμφωνα με την PwC, το 2017 και το 2016 σχεδόν ο σημαντικότερος όγκος των συναλλαγών αφορούσε κυρίως αποεπενδύσεις των τραπεζών και δευτερευόντως αποκρατικοποιήσεις.

«Σε συνέχεια μιας μεγάλης περιόδου όπου οι αποεπενδύσεις των συστημικών τραπεζών αποτελούσαν τον κύριο όγκο των Ε&Σ, το 2019 παρουσιάζεται ένα ισορροπημένο portfolio με κινητικότητα σε μεγαλύτερο εύρος κλάδων», ανέφερε χθες ο Θανάσης Πανόπουλος, εταίρος και επικεφαλής του τμήματος Ε&Σ της PwC Ελλάδας. «Η υγιής αυτή ισορροπία», πρόσθεσε, «παράλληλα με την αύξηση των εισερχόμενων επενδύσεων, σηματοδοτεί την έναρξη μιας νέας θετικής περιόδου».

Τα κόκκινα δάνεια

Η PwC για πρώτη φορά κατέγραψε και τις συναλλαγές μη εξυπηρετούμενων ανοιγμάτων (NPEs) των τραπεζών. Σύμφωνα με την εταιρεία, οι πωλήσεις/αναδιαρθρώσεις NPEs, συμπεριλαμβανομένων των τιτλοποιήσεών τους και των αποσχίσεων, ξεπέρασαν πέρυσι τα 66 δισ. ευρώ. Το ύψος των εισπράξεων από τα NPEs για τις τράπεζες ανήλθε το 2019 σε 1,5 δισ., το οποίο προστιθέμενο στην αξία των Ε&Σ (4,3 δισ. ευρώ), των αποκρατικοποιήσεων (1,2 δισ. ευρώ) και των εκδόσεων ομολογιακών δανείων (ύψους 5,0 δισ. ευρώ) διαμορφώνει το τελικό ύψος συναλλαγών στο ρεκόρ των 12 δισ. ευρώ, από περίπου 5,3 δισ. ευρώ το 2018.

Μεγάλες συμφωνίες στον ενεργειακό τομέα το 2020

Το 2020, σύμφωνα με τα στελέχη της PwC, αναμένεται εξίσου θεαματικό με την περασμένη χρονιά. Προς την κατεύθυνση αυτή αναμένονται συμφωνίες ύψους 4,5 δισ. ευρώ εκ των οποίων 3,0 δισ. ευρώ αφορούν σε Ε&Σ και 1,5 δισ. ευρώ σε αποκρατικοποιήσεις. Επίσης, σύμφωνα με την εταιρεία συμβούλων, για τη φετινή χρονιά οι πωλήσεις των μη εξυπηρετούμενων δανείων (NPEs), συμπεριλαμβανομένων των τιτλοποιήσεών τους και αποσχίσεων, θα φτάσουν τα 52,8 δισ. ευρώ.

Μοχλός στις Ε&Σ θα είναι ο ενεργειακός τομέας. Ηδη τους πρώτους δύο μήνες σημειώθηκαν δύο σημαντικές συμφωνίες που αφορούν τις ΑΠΕ και συγκεκριμένα αγοραπωλησίες φωτοβολταϊκών πάρκων αξίας 200 εκατ. ευρώ. Οι εξαγορές της Senfluga (μειοψηφικό από την Damco), της AEM Energy Systems από την Ευρωπαϊκή Πίστη, των Φωτοβολταϊκών Παλιόμυλου από την Quest και της K-Wind Κιθαιρώνας από την Cubico έχουν ήδη ολοκληρωθεί στις αρχές του έτους. Οι δε εξαγορές της Edison από την Energean Oil & Gas, των Κοζήλιο 1 και 2 (Juwi) από τα ΕΛΠΕ, καθώς και ενός χαρτοφυλακίου φωτοβολταϊκών του ομίλου Μυτιληναίου από τον όμιλο Motor Oil αναμένεται ότι θα ολοκληρωθούν εντός του έτους και το συνολικό ποσό των εξαγορών θα ξεπεράσει το 1 δισ. ευρώ. Επίσης, η PwC αναμένει φέτος το κλείσιμο των τελευταίων αποεπενδύσεων της ΕΤΕ σε Eθνική Ασφαλιστική, Κύπρο και Αλβανία. Οι συναλλαγές αυτές θα αποφέρουν περί το 1 δισ. ευρώ και θα κλείσουν τον κύκλο της αποεπένδυσης των τραπεζών από περιουσιακά στοιχεία που δεν αφορούν τον χρηματοπιστωτικό τομέα που ξεκίνησε το 2014 και συνεχίζεται μέχρι σήμερα.

Ακόμη φέτος μπορεί και οι τηλεπικοινωνίες να διευρύνουν τον κύκλο των Ε&Σ. Η απόκτηση του πλήρους ελέγχου του ομίλου Alpha Media από τη Motor Oil, ενώ ο σχεδιασμός για την πώληση μιας θυγατρικής των Vodafone Hellas και Wind Hellas στην European Tower Co, θυγατρικής του διεθνούς ομίλου της Vodafone μπορούν να αποφέρουν συναλλαγές 805 εκατ. ευρώ, αναφέρει η PwC.

Η εταιρεία, τέλος, αναμένει 1,5 δισ. από συναλλαγές αποκρατικοποιήσεων έναντι στόχου 2,4 δισ. ευρώ. Οι συναλλαγές που αναμένονται αφορούν κυρίως τον ΔΑΑ (πώληση του 30% των μετοχών) και τη ΔΕΠΑ Υποδομών (πώληση του 100% των μετοχών).