Πάνω από 20.000 ακίνητα κάθε είδους αναμένεται να διατεθούν στην αγορά τα επόμενα χρόνια, είτε μέσω απευθείας πωλήσεων είτε πλειστηριασμών, με ό,τι αυτό συνεπάγεται για την πορεία των τιμών. Πρόκειται για τα ακίνητα που αποτελούν τις εγγυήσεις των χαρτοφυλακίων κόκκινων δανείων, που πωλήθηκαν ή πρόκειται να πωληθούν τους επόμενους μήνες σε επενδυτικά funds και ομίλους, όπως η Apollo Global Management, η Bain Capital και η Centerbridge Partners και τα οποία έχουν ήδη ξεκινήσει να «πέφτουν» στην αγορά.

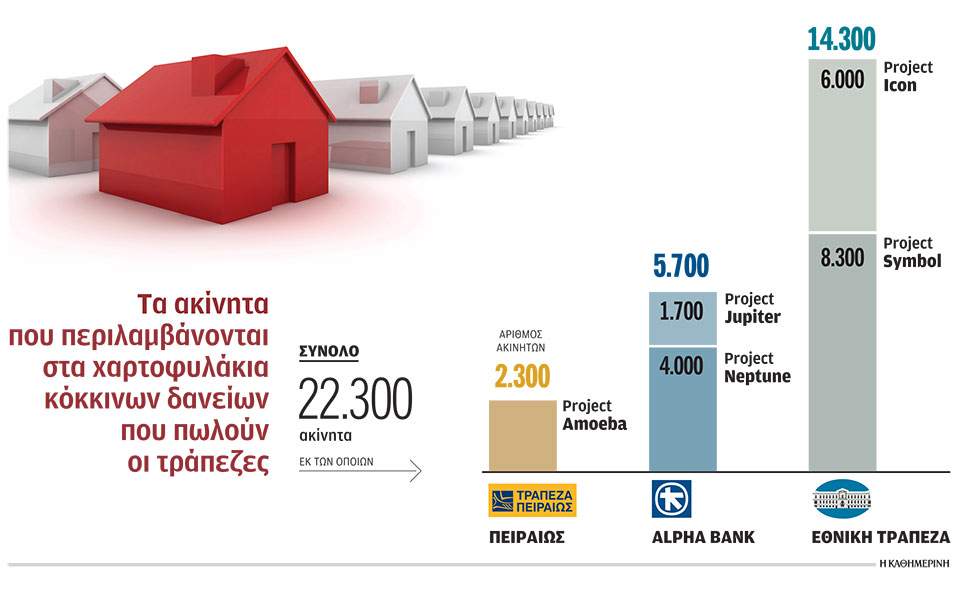

Χαρακτηριστικό παράδειγμα αποτελεί η εντατικοποίηση της σχετικής δραστηριότητας από την Bain Capital, η οποία ξεκίνησε τις πρώτες πωλήσεις ήδη από τον Ιούλιο, συγκεντρώνοντας κεφάλαια άνω των 35 εκατ. ευρώ, μέσω της πώλησης σημαντικών κτιρίων. Η Bain έχει αποκτήσει το χαρτοφυλάκιο μη εξυπηρετούμενων δανείων Amoeba, καταβάλλοντας ποσό της τάξεως των 430 εκατ. ευρώ. Σε αυτό εκτιμάται ότι βρίσκονταν περί τις 2.300 ακίνητα ως εξασφαλίσεις. Αυτήν την περίοδο, η Bain Capital «τρέχει» τον δεύτερο κύκλο πωλήσεων ακινήτων σε ενδιαφερόμενους θεσμικούς ή ιδιώτες επενδυτές.

Αντίστοιχα και η Apollo, η οποία απέκτησε το πακέτο Jupiter αντί ποσού 337 εκατ. ευρώ, κινείται εσχάτως στην αγορά για να ξεκινήσει τις πρώτες πωλήσεις. Το εν λόγω χαρτοφυλάκιο αφορούσε απαιτήσεις ύψους 1 δισ. ευρώ και εκτιμάται ότι περιελάμβανε πάνω από 1.700 ακίνητα από υποθήκες, εκτιμώμενης αξίας άνω του μισού δισ. ευρώ. Μεγάλο μέρος των ακινήτων (περίπου το 40%) αφορά σε κατοικίες, ένα μέρος αφορά σε επαγγελματικά ακίνητα, ενώ στο πακέτο απαντώνται και δεκάδες ξενοδοχειακά ακίνητα.

Σύμφωνα με πληροφορίες, αυτήν την περίοδο «τρέχει» η διαδικασία για την ανάκτηση των οφειλών, με την πλειονότητα των δανειοληπτών, μέχρι στιγμής τουλάχιστον, να επιλέγουν την οδό του πλειστηριασμού. Στο πλαίσιο αυτό, εκτιμάται ότι πάνω από 1.000 ακίνητα θα οδεύσουν προς πλειστηριασμό τους επόμενους μήνες. Η αρχή αναμένεται να γίνει τον προσεχή Απρίλιο και Μάιο, όταν κι έχουν ήδη προγραμματιστεί πλειστηριασμοί αρκετών εκατοντάδων ακινήτων. Η άλλη επιλογή που προσφέρεται στους δανειολήπτες από τα funds αφορά τη συναινετική πώληση. Σε αυτήν την περίπτωση, ο οφειλέτης δέχεται να πωληθεί το ακίνητό του, προκειμένου να καλυφθεί το χρέος του. Η τρίτη εναλλακτική αφορά την αποπληρωμή της οφειλής έπειτα από κάποιο «κούρεμα», κάτι που σημαίνει ότι ο οφειλέτης διατηρεί το ακίνητο, στην κατοχή του.

Παράλληλα, παράγοντες της αγοράς ακινήτων σημειώνουν ότι αυτήν την περίοδο έχει ξεκινήσει και η διαδικασία της πώλησης των 70 και πλέον ακινήτων της Alpha Bank, που επίσης μεταβιβάστηκαν στην Apollo, στο πλαίσιο του Project Jupiter. Πρόκειται για ακίνητα που είχε ανακτήσει η ίδια η τράπεζα και ενέταξε στο πακέτο, προκειμένου αυτό να καταστεί δελεαστικότερο για τον επενδυτή. Τα εν λόγω ακίνητα, εκτιμώμενης αξίας άνω των 50 εκατ. ευρώ, έχουν ήδη ανατεθεί προς πώληση στις μεγάλες εταιρείες παροχής υπηρεσιών ακινήτων. Σημειωτέον ότι δεν πρόκειται για μαζική πώληση, καθώς κάθε ακίνητο πωλείται μεμονωμένα, όπως έγινε και στην περίπτωση των ακινήτων που πούλησε η Bain Capital.

Η τελευταία, μαζί με την Apollo Global Management, αλλά και τη Fortress διεκδικεί το Project Neptune, το οποίο αφορά μη εξυπηρετούμενα δάνεια με εξασφαλίσεις σε ακίνητα, επίσης της Alpha Bank. Στο εν λόγω χαρτοφυλάκιο περιλαμβάνονται 4.000 ακίνητα ως εξασφαλίσεις, με την εμπορική τους αξία να υπολογίζεται σε περίπου 1,1 δισ. ευρώ. Το 30% των ακινήτων είναι επαγγελματικά ακίνητα. To 20% αφορά σε βιομηχανικά ακίνητα, ενώ υπάρχουν επίσης ξενοδοχεία, οικόπεδα, και αποθήκες.

Δύο μεγάλα χαρτοφυλάκια από την Εθνική

Το επόμενο διάστημα αναμένονται και τα πρώτα ακίνητα από το πακέτο Symbol που πούλησε πριν από λίγες εβδομάδες η Εθνική Τράπεζα στην κοινοπραξία των Centerbridge Partners, LLP και Elliott Advisors (UK) Limited. Πρόκειται για χαρτοφυλάκιο που διαθέτει 12.800 μη εξυπηρετούμενα δάνεια, με 8.300 ακίνητα ως εγγυήσεις. Το πακέτο πουλήθηκε αντί ποσού 250 εκατ. ευρώ. Οπως έχει ανακοινώσει η Εθνική Τράπεζα, η διαχείριση του χαρτοφυλακίου θα γίνει από την Cepal Hellas.

Παράλληλα, το επόμενο διάστημα, η Εθνική Τράπεζα θα αποφασίσει και για την πώληση του έτερου «πακέτου» δανείων με εγγυήσεις σε ακίνητα, του Project Icon, το οποίο διαθέτει περίπου 6.000 ακίνητα, εκτιμώμενης αξίας 1,1 δισ. ευρώ. Τα ακίνητα είναι κυρίως επαγγελματικά (γραφεία, καταστήματα, αποθήκες), όπως επίσης και ξενοδοχειακά, αλλά και βιομηχανικά. Το 27% των ακινήτων βρίσκεται στην Αθήνα και το 23% στη Βόρεια Ελλάδα.

Το εν λόγω χαρτοφυλάκιο αφορά καταγγελμένα δάνεια ύψους 1,52 δισ. ευρώ (οφειλόμενο κεφάλαιο), ενώ η συνολική απαίτηση της τράπεζας ανέρχεται σε 2,52 δισ. ευρώ. Το προς πώληση χαρτοφυλάκιο περιλαμβάνει 7.300 καταγγελμένα (σ.σ. το 83% του συνόλου) ή σε βαθιά καθυστέρηση δάνεια 1.500 μικρομεσαίων ως πολύ μικρών επιχειρήσεων.

Σημειωτέον δε ότι είναι χωρισμένο σε δύο τμήματα.

Το πρώτο αφορά δάνεια 137 μικρομεσαίων επιχειρήσεων, με οφειλόμενο κεφάλαιο 959 εκατ. ευρώ και το άλλο δάνεια μικρών και πολύ μικρών επιχειρήσεων, με οφειλόμενο κεφάλαιο 564 εκατ. ευρώ. Οι μη δεσμευτικές προσφορές υποβλήθηκαν στις 15 Οκτωβρίου και βάσει αυτών, στο τελικό στάδιο της διαγωνιστικής διαδικασίας προκρίθηκαν οι Apollo, Centerbridge, Fortress, καθώς και η κοινοπραξία Elliott-Bain. Βάσει του χρονοδιαγράμματος, οι δεσμευτικές προσφορές θα υποβληθούν στα μέσα Δεκεμβρίου.

Πάντως, στελέχη της αγοράς επισημαίνουν ότι για να απορροφηθεί ομαλά ο παραπάνω όγκος ακινήτων, κρίνεται επιβεβλημένη η διευκόλυνση της χρηματοδότησης από την πλευρά των τραπεζών. Παράλληλα, θα πρέπει να ενισχυθεί και ο θεσμός των ηλεκτρονικών πλειστηριασμών, καθώς κρίνεται ότι η σημερινή μορφή της πλατφόρμας δεν είναι ιδιαίτερα φιλική προς τον χρήστη. Ουσιαστικά, οι πλειστηριασμοί όπως γίνονται σήμερα, παρότι όντως η διαδικασία είναι διαφανής, αποτρέπουν τους ιδιώτες από το να αναζητήσουν ακίνητα, καθώς αφενός μεν πρέπει να έχουν εξασφαλίσει σημαντική ρευστότητα (κάτι δύσκολο), αφετέρου η επιλογή ακινήτου είναι ιδιαίτερα υψηλού ρίσκου, καθώς οι ενδιαφερόμενοι δεν έχουν καλή αντίληψη των χαρακτηριστικών του προς απόκτηση ακινήτου.