Μακρύς και ανηφορικός θα είναι ο δρόμος που θα οδηγήσει στο τέλος της υπερφορολόγησης στην Ελλάδα. Τα πρώτα μέτρα που ενεργοποίησε η κυβέρνηση τόσο για τα φυσικά πρόσωπα όσο και για τις επιχειρήσεις, φέρνουν πιο κοντά την Ελλάδα στον μέσο όρο της Ευρώπης και των χωρών-μελών του ΟΟΣΑ, ωστόσο η απόσταση παραμένει μεγάλη. Οσον αφορά τις επιχειρήσεις για τις οποίες ελήφθησαν και τα γενναιότερα μέτρα, η Ελλάδα θα παραμείνει για το 2020 πέντε ποσοστιαίες μονάδες πάνω από τον ευρωπαϊκό μέσο όρο, αλλά τουλάχιστον θα «πιάσει» τον μέσο όρο του ΟΟΣΑ. Στα φυσικά πρόσωπα, η νέα φορολογική κλίμακα, η μείωση της εισφοράς αλληλεγγύης (εφόσον προχωρήσει) και το ψαλίδισμα της ασφαλιστικής εισφοράς, θα μειώσει τον συντελεστή κρατήσεων κατά περίπου μισή ποσοστιαία μονάδα, αλλά η Ελλάδα θα παραμείνει (για έναν εργαζόμενο με δύο παιδιά) μία από τις 7-8 χώρες με τη χειρότερη αντιμετώπιση της μισθωτής απασχόλησης στον ΟΟΣΑ (σ.σ. σήμερα είμαστε στην 4η θέση). Επιπλέον, η Ελλάδα θα εξακολουθήσει να εφαρμόζει έναν από τους 4-5 υψηλότερους ανώτατους συντελεστές στην Ευρώπη, αποθαρρύνοντας τη δημιουργία καλά αμειβόμενων νέων θέσεων εργασίας, όπως επίσης θα διατηρήσει και έναν από τους τέσσερις υψηλότερους συντελεστές ΦΠΑ στην Ευρώπη.

Φόρος επιχειρήσεων

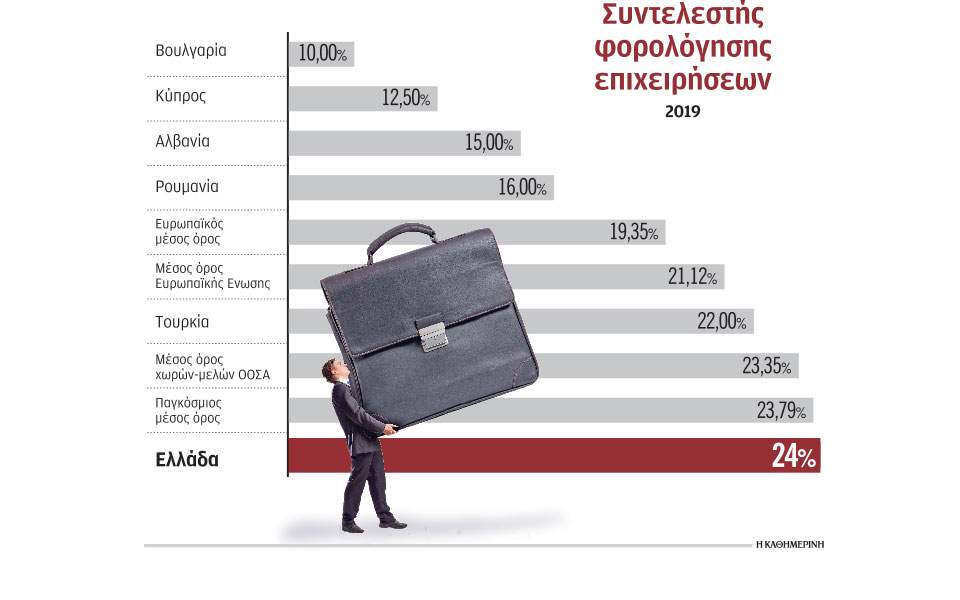

Με τη μείωση του συντελεστή φορολόγησης των επιχειρήσεων στο 24%, η Ελλάδα θα κινείται λίγο υψηλότερα από τον μέσο όρο των χωρών-μελών του ΟΟΣΑ αλλά και τον παγκόσμιο μέσο όρο. Ο πρώτος διαμορφώνεται στο 23,35% και ο δεύτερος στο 23,79%. Ωστόσο, η χώρα εξακολουθεί να φορολογεί τις επιχειρήσεις με υψηλότερο συντελεστή από τον μέσο ευρωπαϊκό όρο, ο οποίος διαμορφώνεται στο 19,35% ή και από τον μέσο όρο των χωρών-μελών της Ευρωπαϊκής Ενωσης που ανέρχεται στο 21,12%. Για να «πιάσει» η Ελλάδα το μέσο ευρωπαϊκό επίπεδο, θα χρειαστεί να προχωρήσει η κυβέρνηση και στη δεύτερη μείωση που έχει εξαγγελθεί, με την οποία ο συντελεστής θα περιοριστεί από το 24% που είναι σήμερα, στο 20%. Με το 24% που θα ισχύσει για τα κέρδη του 2019, η Ελλάδα βελτιώνει αισθητά τη θέση της αλλά εξακολουθεί να υστερεί στον φορολογικό ανταγωνισμό ειδικά συγκριτικά με τις γύρω χώρες. Στην Αλβανία, εφαρμόζεται συντελεστής 15%, στη Βουλγαρία 10%, στην Κύπρο 12,5%, στη Βόρεια Μακεδονία 10%, στη Ρουμανία 16% και στην Τουρκία 22%.

Κρατήσεις μισθών

Το 2018, ένας οικογενειάρχης με δύο παιδιά έπρεπε να αποδώσει στο Δημόσιο το 37,9% του ετήσιου εισοδήματός του σε φόρους και ασφαλιστικές εισφορές, και αυτό ήταν το τέταρτο υψηλότερο ποσοστό μεταξύ των χωρών-μελών του ΟΟΣΑ καθώς μας ξεπερνούσε μόνο η Γαλλία (με 39,4%), η Ιταλία (με 38,7%) και η Φινλανδία (με 38,1%). Για το 2020, αναμένεται να υποχωρήσουμε στη σχετική κατάταξη καθώς:

– Μειώνεται ο φόρος εισοδήματος για τον οικογενειάρχη με τα δύο παιδιά.

– Αναμένεται να μειωθεί ή και να μηδενιστεί η εισφορά αλληλεγγύης για όποιον αμείβεται με αποδοχές της τάξεως των 20.000 ευρώ ετησίως.

– Μειώνονται (από τον Ιούλιο) κατά μισή ποσοστιαία μονάδα οι ασφαλιστικές εισφορές για τον εργαζόμενο (και περίπου άλλο τόσο για τον εργοδότη).

Με τις τρεις αυτές αλλαγές, ο συντελεστής κρατήσεων θα μειωθεί κατά τουλάχιστον 1-1,1 ποσοστιαία μονάδα. Ο ΟΟΣΑ κάνει τους υπολογισμούς του με βάση έναν μισθωτό ο οποίος έχει δύο παιδιά και η σύζυγος του οποίου δεν έχει εισόδημα. Οι μέσες αποδοχές γι’ αυτή την κατηγορία πολιτών ανέρχονται περίπου στις 23.350 ευρώ σε ετήσια βάση. Οι συνολικές κρατήσεις για το 2019 (εισφορά αλληλεγγύης, φόρος εισοδήματος και ασφαλιστικές εισφορές εργοδότη και εργαζομένου, αφαιρουμένου του επιδόματος τέκνων) ήταν 11.444 ευρώ, δηλαδή περίπου το 38%-39% του εργοδοτικού κόστους. Για το 2020, με τη νέα φορολογική κλίμακα, την πρόβλεψη ότι η εισφορά αλληλεγγύης θα μηδενιστεί για τον συγκεκριμένο φορολογούμενο και ότι οι ασφαλιστικές κρατήσεις εργοδότη και εργαζομένου θα μειωθούν κατά 0,9%, οι κρατήσεις θα περιοριστούν στις 11.015 ευρώ με τον συντελεστή κρατήσεων να περιορίζεται στο 37%-38%. Ετσι, δημιουργούνται οι προϋποθέσεις η Ελλάδα να πέσει από την 4η υψηλότερη θέση, ακόμη και στην 7η ή στην 8η θέση με βάση τα στοιχεία του 2020. Και πάλι όμως, η Ελλάδα θα παραμείνει πολύ υψηλότερα (τουλάχιστον 10 ποσοστιαίες μονάδες) από τον μέσο όρο του ΟΟΣΑ, ο οποίος με βάση τα δεδομένα του 2018 βρίσκεται στο 26,6%.

Ανώτατος συντελεστής

Ο ανώτατος συντελεστής φορολογίας εισοδήματος φυσικών προσώπων στην Ελλάδα, παρά τη μείωσή του κατά μία ποσοστιαία μονάδα, θα παραμείνει και για το 2020 ένας από τους 4-5 υψηλότερους στην Ευρώπη. Αν στον ανώτατο συντελεστή της φορολογικής κλίμακας συνυπολογιστεί και η εισφορά αλληλεγγύης, η Ελλάδα βρίσκεται πλέον στην περιοχή του 52% (για εισοδήματα άνω των 40.000 ευρώ τον χρόνο) ή ακόμη και στο 54% για τα πολύ υψηλά εισοδήματα. Σε αυτή την κατηγορία ανήκουν μόνο η Σουηδία (με 57,1%), η Πορτογαλία (με 56,2%), η Δανία (με 55,8%) και το Βέλγιο (με 53,2%). Βέβαια, η οριστική εικόνα για την Ελλάδα θα σχηματιστεί τον Μάιο, καθώς η κυβέρνηση έχει εξαγγείλει ότι θα αναμορφώσει την κλίμακα υπολογισμού της εισφοράς αλληλεγγύης. Σε κάθε περίπτωση, το βάρος δεν αναμένεται να πέσει στα πολύ υψηλά εισοδήματα αλλά στα μεσαία (με αποδοχές από 12.000 ευρώ έως 20.000-30.000 ευρώ) οπότε και για το 2020 είναι δεδομένο ότι ο ανώτατος συντελεστής θα κινηθεί πάνω από το επίπεδο του 50%. Βέβαια, για την Ελλάδα το πρόβλημα δεν είναι τόσο το ύψος του συντελεστή όσο το γεγονός ότι αυτός εφαρμόζεται από πολύ χαμηλό επίπεδο (40.000 ευρώ). Το συγκεκριμένο έλλειμμα ανταγωνιστικότητας σε σχέση με τις υπόλοιπες χώρες συνδέεται με την αδυναμία αύξησης του αριθμού των καλά πληρωμένων θέσεων εργασίας, κάτι που με τη σειρά του θα μπορούσε να συμβάλει στο να περιοριστεί ή να αναστραφεί το brain drain.